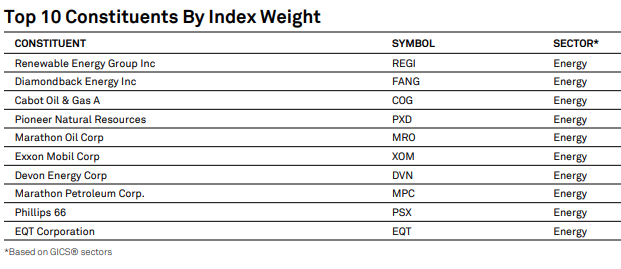

S&P Oil & Gas Exploration & Production Select Industry Index를 기준으로

편입 종목들을 살펴보기로 했다.

S&P Composite 1500과 비교했을 때 2015년부터 바닥으로 향하고 있는 인덱스이긴 하다.

하지만 바닥이기 때문에 그만큼 더 하방안정성이 든든한게 아닐까 싶다.

10대 구성종목을 보면 위와 같고,

조금 더 확장해서 보면 아래와 같다.

일단 10대 종목인

REGI, FANG, COG, PXD, MRO, XOM, DVN, MPC, PSX, EQT 를 살펴보면

1. REGI 시총 4.7조

바이오매스, 디젤

2. FANG 시총 12조

해양 석유, 천연가스

3. COG 시총 8조

대륙 가스, 석유

4. PXD 시총 31.6조

텍사스 석유, 천연가스

5. MRO 시총 7.8조

원유, 응축수, 천연가스 @ 미국, 적도기니

6. XOM 시총 235.5조

엑슨모빌... 덩치가 큰만큼 변동은 다른 종목에 비해 작은편

7. DVN 시총 14.8조

미국 캐나다 석유 천연가스 (대륙)

8. MPC 시총 36.2조

미국 동부 정제,마케팅,소매,운송

9. PSX 시총 37.2조

미드스트림,화학,정유,마케팅

10. EQT 시총 5.3조

11. VLO 시총 29.1조

석유정제, 에탄올 생산

12. COP 시총 55.5조

원유, 가스 탐사 생산

대충 12개 회사들을 보았지만,

뻔한 패턴은 어느정도 보인다.

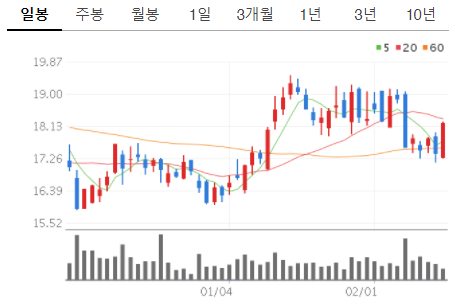

코로나 때 떡락을 했고, 그 이후에 코로나 직전만큼은 대체로 회복을 못한 상황.

뭐 그럴만 하긴 하다.

그래도 작년 12월 부터는 백신의 영향으로 다시 힘을 내는 것 같고,

재무제표를 보면 당연히 작년 2,3,4분기는 바닥을 치고 있다.

사업이 좀 다른 REGI 같은 종목만 몇년째 꾸준한 상승을 보여주고 있고,

사실 이 회사도 작년은 매출 반토막이 난 상태인 것도 마찬가지다. 하지만 바이오디젤이

친환경...이라고 하기가 어려운 상황이고, 석유가 모자라지도 않고, 석유값이 싸진 상황에

생산비용이 더 비싼 바이오디젤 회사의 주가가 급성장 한다는 것은 또 이상한 아이러니다.

회사이름이 좋아서일까...

아무튼 이 인덱스와 연결된 ETF종목으로는

이렇게 4개가 있다. 한국에도 하나가 있고, 2X레버리지ETF(GUSH)가 하나, 2X인버스ETF(DRIP)가 하나 있다.

나머지 두개는 일반형(?) 이다.

개별종목을 하려면 한 회사만 잘 고르는게 나을 것이고,

두세종목만 섞어도 이미 ETF와 별 차이가 없어질 것 같다. 그러니 그냥 ETF로 해도 무난하다.

장기적으로는 코로나 이전 수치까지 회복은 무난할 것 같다고 본다면 개별종목 하나 잘 고르는 것보다도

레버리지ETF가 나을 수도 있다.

'재테크 정보 > 주식 증권 정보' 카테고리의 다른 글

| 2024년 미국 대선과 TSLA, NVDA 주식 전망: 불확실성 속 투자 전략 (0) | 2024.11.23 |

|---|---|

| 한국형 액티브 ETF 살만할까? feat. K-active ETF (0) | 2021.02.15 |

| 메리츠자산운용 국내펀드 뜯어보기 3탄 - 종목 추천 (0) | 2021.01.25 |

| '문재인 뉴딜펀드' 5종 파헤치기 (0) | 2021.01.13 |

| 기대되는 미국 고배당주 TOP 10 (0) | 2021.01.06 |

| 10-baggers 10배 오를 주식을 찾는 방법 (0) | 2021.01.04 |