알다시피 IRP계좌는 위험자산에 대한 70% 한도가 있어서 편입 종목이 제한적이고,

연금저축 계좌는 그보다 조금 낫긴한데 여전히 파생형 상품은 넣을 수 없다.

물론 연금이라는 특성상 차근차근 복리의 마법으로 불려가면 되고 굳이 위험한 게임을 할 필요가 없기도 하다.

하지만 ISA계좌는 조금 더 자유도가 높다. ETF / ETN 다 넣을 수 있고 레버리지나 인버스도 가능하다.

손익통산으로 과세하는 장점도 있고, 200만원이나 400만원까지 비과세 혜택, 그리고 만기금액을

연금저축계좌로 이체하면서 추가로 300만원까지의 세액공제도 누릴 수 있는 장점 뿐만 아니라,

국내상장 해외ETF 등을 거래할 때 내야하는 15.4%의 배당소득세 같은것도 내지 않기 때문에

이런 장점을 살려서 조금 위험한 게임을 해보는 것도 재밌을 것 같다.

ISA계좌가 아무래도 서민형은 3년, 비과세 400만원 등의 장점이 있지만 일반형은 5년 비과세 200만원으로 그렇게 까지 매력적이지 않기도 한 부분도 있는데 어쨌든 손익통산으로 계산해주고 뭐 3년이든 5년이든 여유자금이 맞고 그정도 기다릴 여유가 있는 사람이라면 한번 해볼만 하지 않을까 싶다.

해외시장 중에서도 미국시장만 패는 것이 더 좋을 것 같기 때문에 우선 종목들을 살펴보자면,

1. TIGER 미국 S&P500레버리지(합성 H) ETF

ETF 종목중에 레버리지 미국주식형은 하나밖에 없는 것 같다.

어차피 가즈아 모드로 할 거면 500만원 정도는 미친척 하고 ISA계좌에 담아볼 수 있을 것 같다.

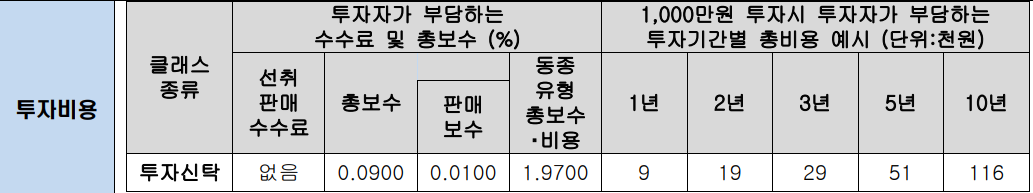

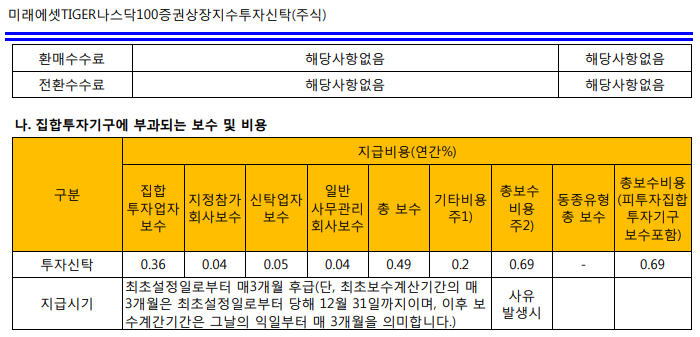

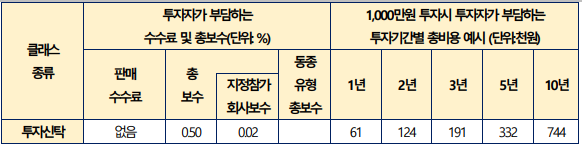

운용보수는 0.59%로 싸지는 않지만, 오늘 소개할 ETF/ETN 중에서는 저렴한편이다.

2. KODEX 미국FANG플러스 (H)

총보수 0.45%로 소개할 종목중에서는 제일 착하다.

Twitter, Apple, Baidu, Tesla, Alibaba, Facebook ,Nvidia, Netflix, Google, Amazon 으로

구성되어 있다. 개별종목으로 담기도 좋은 종목들이지만 ISA계좌의 장점을 살려줄수도 있어보인다.

거래량도 충분히 많다. 그래프도 레버리지 같은것보다 깔끔하고 안정성이 높다.

3. TRUE 레버리지 나스닥 100 ETN

레버리지 나스닥 100 환노출형 ETN으로

ETN치고는 거래량은 상당히 많다.

1번으로 소개한 S&P500 레버리지 ETF 아니면 이거 둘중의 하나가 제일 기본인 거 같다.

총보수는 1.18%로 좀 쎄다.

4. 신한 레버리지 다우존스지수 선물 ETN (H)

다우존스 레버리지 선물 ETN 환노출형이다.

운용보수는 1.05%로 다소 비싼 편이다.

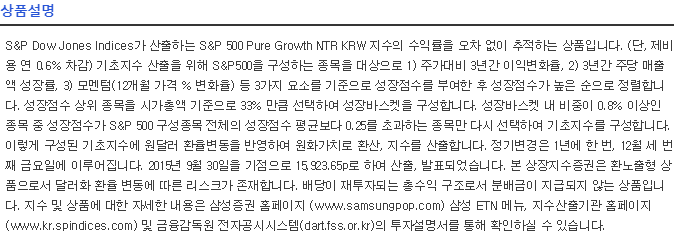

5. 삼성 미국 대형 성장주 ETN or (H)

레버리지는 아니지만 S&P 500 Pure Grouwth NTR KRW 지수를 추종한다고 한다.

환노출형도 있고 환헷지형도 둘다 있으니 맘에 드는걸로 골라 먹으면 되겠다.

총보수는 환노출형이 0.6%, 환헷지형이 0.7%로 중간쯤이다.

근데 환헷지형이 거래량은 훨씬 높은 것 같다. 사실 둘다 거래량이 낮다. 100주 이상 넣기도 애매해보인다.

거래량이 낮으면 추종지수와 괴리율도 커질 수 있기 때문에 주의가 필요하다. 뭐 그래도 2%이상 벌어지는 경우는 거의 없는 것으로 보인다.

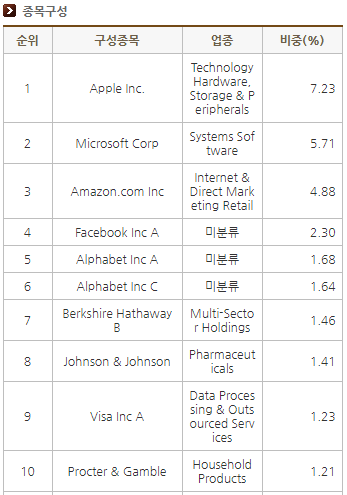

편입종목을 보면

뭐 이런식이다.

'재테크 정보 > 좌충우돌 재테크' 카테고리의 다른 글

| 직장인이 할 수 있는 최고의 주식투자 방법 (0) | 2020.08.19 |

|---|---|

| 엑셀러레이터 투자 밸류에이션 - 초기스타트업 기업가치는 어떻게 결정되는가? (0) | 2019.09.05 |

| 크게 돈을 버는 투자의 관점 (0) | 2019.08.14 |

| 월급쟁이 직장인이 노답인 이유 (0) | 2019.08.12 |

| 스타트업, 벤처기업에 투자하기 (0) | 2019.08.01 |