아무래도 배당을 많이하는 기업은 이미 어느정도의 성장 단계를 거쳐서 시장이 충분히 성숙 또는 포화되어 마켓쉐어의 경쟁은 있고, 경기 싸이클에 따라 주가 변동은 있지만, 꾸준히 주가가 오르는 것을 기대하기는 조금 어려운 대신, 높은 배당을 주어서 큰 리스크 없이 장기보유하기 좋은 기업이 많다.

은행이나 통신사처럼 인프라는 다 깔았고, 사용료는 꾸준히 벌어져서 비용은 적은데 수익은 큰 경우가 많다. 부동산 관련도 월세를 꾸준히 받아서 그만큼의 이익이 배당으로 이어지는 경우도 있다.

그 중에서 미국 블로그 등에 소개된 종목들을 한번 간단히 조사해봤다.

1. BMY (Bristol-Myers Squibb Co.)

섹터 : 바이오 제약

배당률 3% 초반

추천도 : ★★

2. ABBV (AbbVie)

섹터: 바이오 제약

배당률 5% 전후

추천도 : ★

3. MPLX (MPLX)

섹터 : 천연가스

배당률 12.5%

추천도 : ★

4. EPD (Enterprise Products Partners)

섹터 : 천연가스

배당률 9% 초반

추천도 : ★★★

5. PLX (Prudential Financial Inc)

섹터 : 금융

배당률 5% 후반

추천도 : ★

6. C (Citigroup Inc)

섹터 : 금융

배당률 3% 초반

추천도 : ★

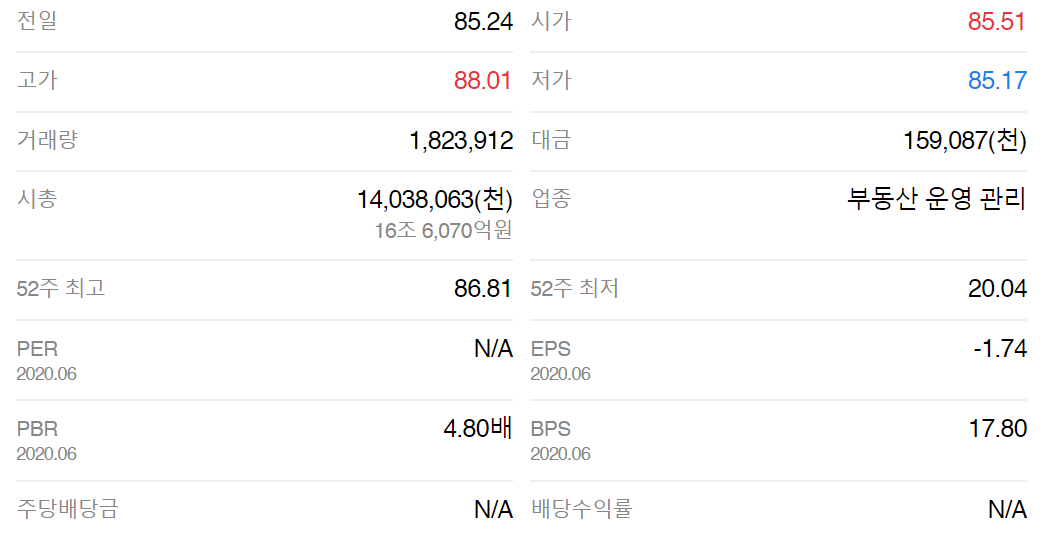

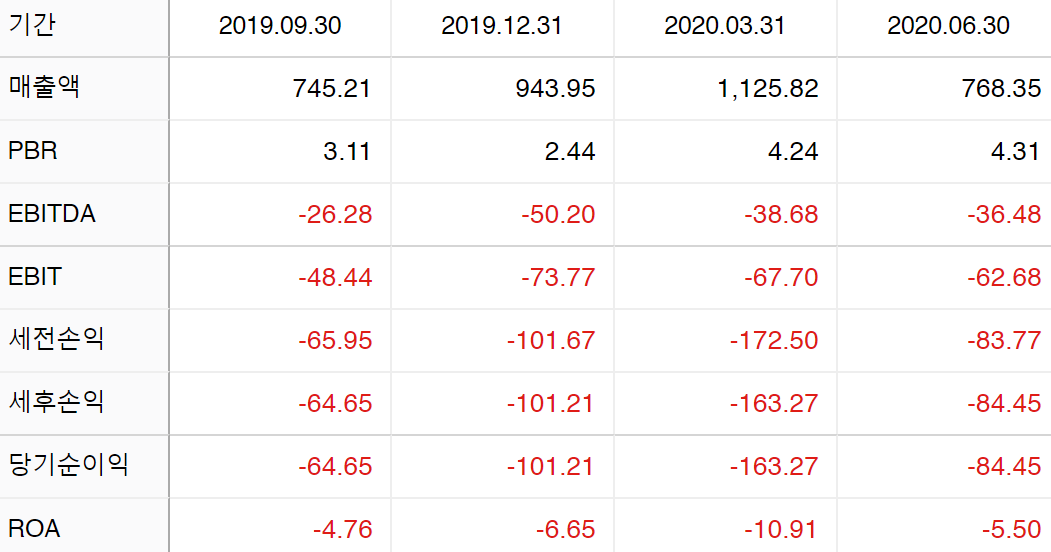

7. SPG (Simon Property Group Inc)

섹터 : REIT

배당률 6% 초반

추천도 : ★★★

8. WPC (WP Carey Inc)

섹터 : REIT

배당률 6% 초반

추천도 : ★

9. T (AT&T)

섹터 : 통신

배당률 7% 초반

추천도 : ★★★

10. INTC (MPL)

섹터 : 반도체

배당률 2% 중후반

추천도 : ★

'재테크 정보 > 주식 증권 정보' 카테고리의 다른 글

| 한국형 액티브 ETF 살만할까? feat. K-active ETF (0) | 2021.02.15 |

|---|---|

| 메리츠자산운용 국내펀드 뜯어보기 3탄 - 종목 추천 (0) | 2021.01.25 |

| '문재인 뉴딜펀드' 5종 파헤치기 (0) | 2021.01.13 |

| 10-baggers 10배 오를 주식을 찾는 방법 (0) | 2021.01.04 |

| ISA 계좌에 편입해볼만한 ETF (feat. 해외주식 양도세 싫어) (0) | 2020.12.11 |

| 주식 거래수수료 평생무료 계좌 개설하기 - 삼성증권 (0) | 2020.12.08 |